von Markus Werthmann

Lieber Raimund, liebe Community,

als fleißiger Zuhörer habe ich deine letzte Sendung von Bricht+Bell gehört, wo es um die steigende Rendite der US Staatsanleihen gegangen ist.

Mit ist klar, dass bei einem allgemein steigenden Zinsniveau die Besitzer von Staatsanleihen ihre Papiere los werden wollen, dies den Kurs drückt und somit die Rendite steigt. Stimmt nun meine meine Sichtweise, dass z.B. die US Regierung praktisch wöchentlich/monatlich neue Staatsanleihen ausgibt und die Käufer nun mindestens einen Zinssatz haben möchten, welcher der oben besprochenen Rendite entspricht? Denn sie könnten sonst einfach die „alten“ Papiere kaufen?

Also kurz gefasst: die Rendite = Zinssatz der frisch ausgegebenen Staatsanleihen?

Wäre das so im Wesentlichen richtig?

Freue mich auf eure Rückmeldungen und sage herzlichen Dank,

Markus

Hallo Markus, du hast recht: Selbstverständlich müssen die neu ausgegebenen Anleihen ein Verzinsung auf Marktniveau bieten. Sonst würden sie niemand kaufen.

Was die allgemeine Lage rund um die Notenbankpolitik anbelangt, so mehren sich die Stimmen, die eine Umkehrung fordern. Der von mir erwartete Rückzieher Powells scheint damit näher zu rücken. Stay tuned!

Hier ein Handelsblatt-Artikel dazu, in dem Powells Kurs sogar mit dem Kurs der Notenbanken verglichen wird, der zur Weltwirtschaftskrise der 30er-Jahre geführt hat:

In Zeiten großer Wirtschaftskrisen erinnert man sich schnell an die Lage vor dem Wall-Street-Crash 1929. Pulitzerpreisträger Liaquat Ahamed beschrieb in seinem Buch „Die Herren des Geldes“, wie die Chefs von vier Notenbanken (USA, Großbritannien, Frankreich, Deutschland) mit ihrer damals äußerst restriktiven Geldpolitik die Welt in den Bankrott getrieben hätten. In den USA mehren sich nun Kritiker auf Ahameds Spuren, besorgt durch jüngste Börseneinbrüche. Sie mahnen, die US-Zentralbank Federal Reserve sei mit ihren drei Zinserhöhungen um jeweils 0,75 Punkte auf ein Niveau von 3,0 bis 3,25 Prozent zu forsch vorgegangen, wie unsere Korrespondentin Astrid Dörner schildert.

„Geldpolitik funktioniert mit Verzögerung und wir haben uns zuletzt sehr schnell bewegt“, doziert Charles Evans, Chef der regionalen Notenbank in Chicago. Und auch Daniel Alpert, Mitgründer der Investmentbank Westwood Capital, sieht eine Trendwende: „Die Fed hat die Zinsen zu weit und zu schnell angezogen.“ Wenn die Inflation weiter schwindet, ist die Zeit der Zinserhöhungen schon vorbei.

Mit Victor Hugo glauben wir: „Zu glauben ist schwer, nichts zu glauben ist unmöglich.“ Jetzt Artikel lesen…

Haben wir denn tatsächlich Marktturbulenzen?

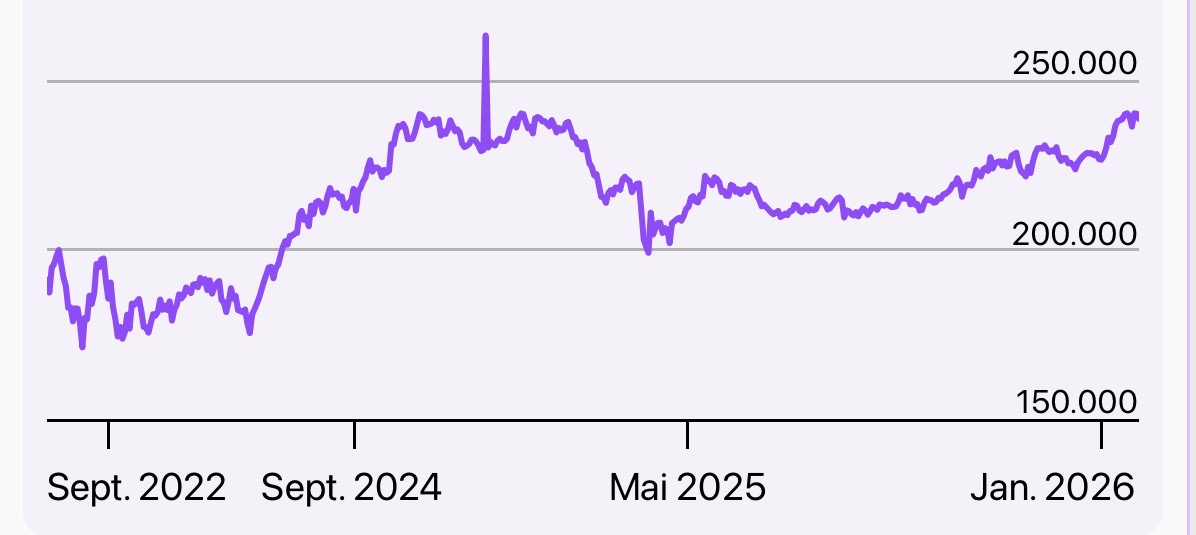

Der S&P 500 steht aktuell bei knapp 3.800 Punkten und somit ca 30 Prozent höher als 2019…als er die 3.000 geknackt hat.

Klar haben wir die, Turbulenzen kann es auch in luftiger Höhe geben. Hast Du sicher schon mal im Flugzeug erlebt 😉

Vielen herzlichen Dank für die Erklärung!